Ränteoron fick fäste under september och resulterade i sjunkande aktiekurser. I den kortsiktigt negativa trenden minskar nu Multi-Asset exponeringen rejält mot aktier medan råvaror åter tas in i portföljen.

Det noterades betydande svängningar på finansmarknaderna under september. En oro över fortsatta räntehöjningar och vad det kan betyda för ekonomin fick de långa räntorna att stiga och agerade sänke för aktiemarknaden.

Den amerikanska tioåringen handlades vid stängningen av månaden till 4,58 procent, vilket är den högsta nivån sedan i augusti 2007. För tvååringen som idag handlas till en nivå strax över 5 procent får vi gå tillbaka till juli 2006 för att hitta samma läge. Lika extremt är det inte på den svenska räntemarknaden men vi får trots det gå tillbaka till maj 2011 för tioåringen och till september 2008 för tvååringen för att hitta samma nivå som idag.

Ränteoron fick de flesta tongivande börserna på fall och exempelvis tappade tekniktunga Nasdaq Composite 5,8 procent under månaden. Men även de 500 största amerikanska bolagen som omfattas av S&P500-indexet tappade rejält; -4,9 procent och på Stockholmsbörsen noterades en nedgång på för det breda indexet på 2,0 procent.

På råvarusidan fortsatte uppgången för oljepriset som en konsekvens av att den minskade produktionen från medlemmar i OPEC+ på 2,5 miljoner fat per dag sedan början av 2023 inte längre kompenseras av en ökad produktion från USA och Brasilien. Det senaste kvartalet har priset på WTI-olja stigit med 28,5 procent.

Multi-Asset hade en utmanande månad med en stor andel aktier i portföljen. Fonden tappade 3,9 procent, nästan uteslutande från aktieplaceringar, och merparten från tillväxtmarknader och småbolagsaktier i Europa och USA.

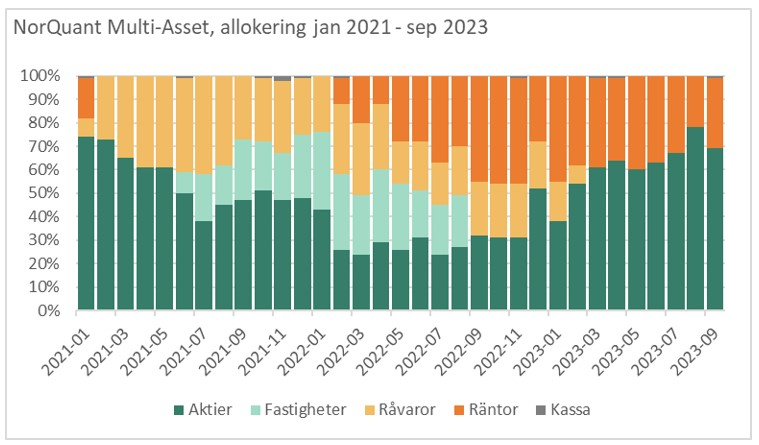

De stora rörelserna på aktiemarknaden leder nu till betydande förändringar i portföljen. Exponeringen mot aktier på tillväxtmarknader, europeiska och amerikanska småbolag minskas sammantaget med 18,1 procentenheter samtidigt som japanska aktier ökas till 7,6 procent. På räntesidan ökas exponeringen mot amerikanska företagsobligationer med en löptid på 1 till 3 år samtidigt som en diversifierad korg av råvaror tas in i portföljen med en exponering på 6,9 procent.

Efter omallokeringarna består portföljen till 49 procent av aktier, 44 procent räntor och 7 procent råvaror.

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonden kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Vi rekommenderar att du tar del av fondens faktablad, informationsbroschyr och fondbestämmelser före investering.