Nedan är en generell marknadskommentar av Erik Lidén

Aktievärderingarna har fått sig en törn den senaste månaden men är, detta till trots, generellt på höga nivåer när rapportperioden för fjärde kvartalet stundar. En betydande del av de finansiella marknaderna utgår från utvecklingen i USA och amerikansk inflationen har klättrat upp till nivåer som inte skådats på årtionden. Federal reserve, Fed, har nu också kapitulerat på att inflationen skulle vara tillfällig och indikerar i stället ett förhöjt tempo på såväl nedmonteringen av stimulanserna som kommande räntehöjningar. Det finns därmed goda skäl att sprida riskerna och öka andelen reala tillgångar i portföljen.

När Netflix rapporterade för det fjärde kvartalet efter börsens stängning igår var det med en försäljning i linje med analytikernas förväntningar och en högre vinst än förväntningarna. Det skulle dock visa sig väga lätt när bolaget kommunicerade att man väntar sig 2,5 miljoner nya prenumeranter på bolagets tjänster i första kvartalet 2022 mot förväntade 7,25 miljoner. I efterhandeln skickades aktien ned med drygt 20 procent.

I rådande börsklimat räcker det alltså inte att lyckas bra det senaste kvartalet – det förväntar marknaden sig att man gör – mottagandet avgörs i större utsträckning än vanligt av framtida tillväxtutsikter.

Inflationen har som bekant klättrat upp rejält, framför allt i den viktiga amerikanska ekonomin där den idag är på högsta nivån på 40 år. För att dämpa prisstegringen på en bred korg av varor och tjänster behöver Fed höja styrräntan. Det har de nu äntligen själva kommunicerat efter att ha skrotat argumentet att inflationen är tillfällig sedan ett par månader tillbaka. Det talas nu om en snabbare nedmontering av de kvantitativa lättnaderna och en snabbare höjning av styrräntan än man tidigare indikerat.

Men kommer Fed göra tillräckligt för att bekämpa inflationen?

Nej, inte om man ska tro Peter Schiff, vd och chefsstrateg på Euro Pacific Capital. I en intervju med Rob Schmidt Show säger han att ”we have just seen the tip of the inflationary iceberg”. Hans argumentation går något i stil med följande. Den extremt höga inflationen (egentligen högre än den som registrerades på 70- och 80-talen om man beräknat den som på samma sätt idag) är en Fed-skapad inflation. Detta har skett från pandemiutbrottet genom 1) att låta sedelpressen gå för högtryck, 2) beordra arbetare att stanna hemma från jobbet, och 3) genom att skicka ”helikopterpengar” till dessa arbetare. Eftersom färre produkter och tjänster producerades under denna period och det fanns mer pengar i omlopp pressedas priserna upp och har sedan dess skapat flaskhalsar i leverantörskedjor och allmänt stigande tillgångspriser.

Schiff menar vidare att om Fed skulle höja räntan till en rimlig nivå för att bekämpa inflationen så skulle marknaderna krascha. Av just det skälet kommer Fed inte på allvar bekämpa inflationen vilket Schiff menar kommer att göra problemet ännu värre.

”They [Fed] made a huge bet on transitory inflation and now they’re making an even bigger bet that it’s going to go away all by itself, and it’s not”.

Schiff menar också att den amerikanska ekonomin är på väg in i en stagflation, alltså en kombination av stagnerande tillväxt samtidigt som inflationen stiger. Det kan då tvinga centralbankerna att höja räntan samtidigt som tillväxten är på väg ner.

Se intervjun med Peter Schiff här => https://youtu.be/22nXuJ0_56o

Ponera att Peter Schiff har rätt, vad kan vi förvänta av marknaden framåt?

Sedan årsskiftet har räntan på den amerikanska tioåringen stigit från 1,5% till som mest 1,89% i tisdags, för att idag stå på omkring 1,78%, efter att ha bottnat på 0,6% under 2020. Det är nu allmänt accepterat att den amerikanska räntan ska upp åtminstone under de kommande två åren. Det kommer då successivt bli mer attraktivt ur ett riskjusterat perspektiv att låna ut pengar till staten (med hög kreditrating och därmed låg risk) än att investera pengarna i aktier. Vissa hävdar att den pendeln kan slå över till fördel för ränteplaceringar när den amerikanska tioåringen stiger över 2%.

Så vilka tillgångsslag kan förväntas gå bäst framåt?

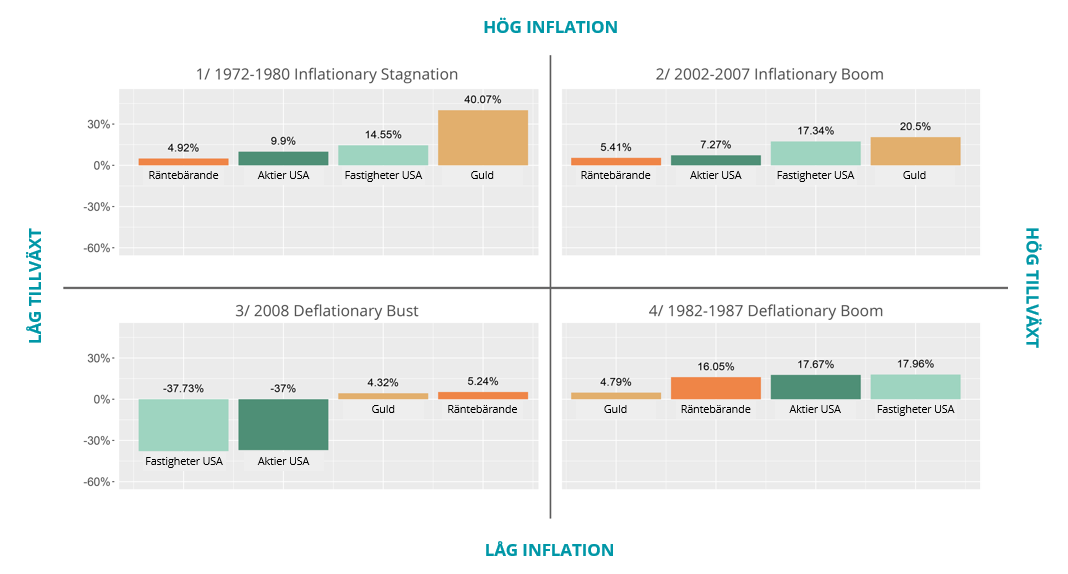

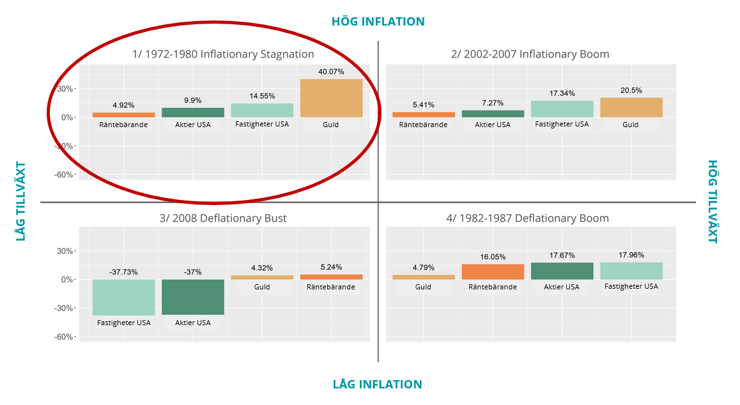

Om vi kommer in i en stagflationsperiod, se vänster övre kvadrant i Figur 1 nedan, så kommer sannolikt guld, fastigheter och andra reala tillgångar vara ett bra ställe att leta efter bra avkastning. Institutionella investerare har börjat på allvar att snegla mot skog och skogsfastigheter. Att investera i skog kan dels ge visst skydd under perioder av hög inflation, dels förbättra en bred portfölj ur ett klimatavtrycksperspektiv.

Figur 1 – Olika kombinationer av inflation och tillväxt. Källa: NorQuant AS och Factset.

När mina kollegor på NorQuant startade blandfonden NorQuant Multi-Asset så var det för att hitta en produkt som dynamiskt kan hantera alla marknadsklimat. Till skillnad från de allra flesta blandfonder så kan fonden utöver att placera i aktier och räntor även placera i fastigheter och råvaror. Vid fondstart för ett år sedan bestod fonden exempelvis av 75% aktier och 25% räntor. En förändring av exponeringen har skett sedan dess och idag har fonden en övervikt mot fastigheter och råvaror; 52% är investerat i fastigheter och råvaror och resten i aktier. Det är också huvudförklaringen till att fonden har klarat sig relativt bra under den turbulenta inledningen av året.

Under det kommande året tror jag själv på värdeaktier framför tillväxtorienterat, en rotation som redan har påbörjats sedan några månader tillbaka. Men generellt så skulle jag säga att nyckeln till en bra värdeutveckling 2022 stavas riskspridning över tillgångsslag. Hittills har inte aktiemarknaden absorberat behovet av rimliga räntehöjningar men när det sker kommer man uppskatta en sådan riskspridning.

Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i fonden kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Vi rekommenderar att du tar del av fondens faktablad, informationsbroschyr och fondbestämmelser före investering.